こんにちは。PR現代の佐藤です。

11月がスタートしました。

まだまだ暑い日もあったりして、このままでは秋の気配をあまり感じないまま冬の寒さがやってきそうな感じです。

総選挙も終わり、アメリカでは大統領選挙が行われました。

不安定な状況が続きそうで経済がどうなるか心配ですね。

「103万円の壁」

今回は現在ホットな話題である「103万円の壁」について。

経営者、パートでお勤めの方はよくご存じかと思います。

先の総選挙で、国民民主党が政策に掲げていた「給料・年金が上がる経済を実現」のなかでも、目玉として挙げた基礎控除等を103万円から178万円に拡大するというものです。

「手取りを増やす」ってわかりやすいですよね。

そうなれば諸手を挙げて大賛成ですが、財源確保等の問題もありますので、今年からすぐに実現というわけにもいかないようです。

あらためて「103万円の壁」とはどういうものか確認しましょう。

「103万円の壁」とは、日本の所得税における基準のことで、パートやアルバイトなどで働く主婦や学生が年間で103万円を超える収入を得ると、所得税がかかるようになるラインを指します。この壁を超えるかどうかで税金や社会保険料の負担が変わるため、働き方や収入を調整する人が多いです。

具体的には以下のような内容です。

1.基礎控除と給与所得控除

- 年収103万円以下の場合、所得税がかからない理由は、給与所得控除(55万円)と基礎控除(48万円)のおかげです。

- 年収103万円 = 給与所得控除55万円 + 基礎控除48万円となるため、課税所得がゼロになります。

- 103万円を超えるとどうなるか

- 収入が103万円を超えると、超えた分に対して所得税がかかります。

- ただし、所得税の最低税率(5%)が適用されるため、急に大きな負担になるわけではありませんが、確定申告が必要になる場合があります。

- 扶養控除や配偶者控除の影響

- 103万円の壁を超えると、扶養控除や配偶者控除の適用がなくなる可能性があり、配偶者や親などの税負担が増える場合があります。

- 社会保険の影響と「130万円の壁」

- 103万円の壁とは別に「130万円の壁」も存在し、これを超えると健康保険や年金の扶養から外れ、すべての人が自分で社会保険料を負担する必要が出てきます。

- 収入調整のメリットとデメリット

- 103万円や130万円を意識して収入を調整すると、税金や保険料を抑えられるメリットがあります。

- ただし、収入を抑えることで得られる手取りが減るため、トータルでのメリット・デメリットを考えながら働き方を選ぶことが大切です。

この「103万円の壁」はご家族の扶養控除範囲内で働きたいというパートさんがいる場合、年末に向けて勤務時間の調整等が発生して忙しい年末業務に支障が出ることもありますよね。配偶者控除の適用も大きいです。

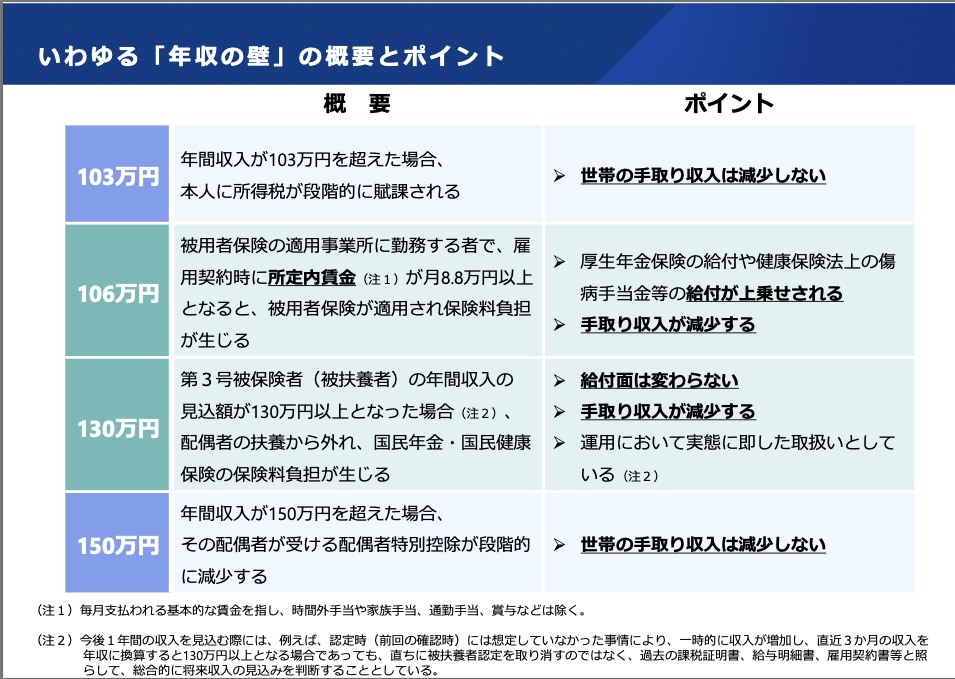

なお「年収の壁」と呼ばれるものは103万円以外にも、上記にも出てきた130万円、106万円、150万円、201万円とあります。

それぞれメリット・デメリットが対象となるご本人ごとに出てきます。

103万円以外の壁について簡単に概要を説明しましょう。

1.「106万円の壁」

以下のすべての条件を満たす場合、非正規雇用労働者でも社会保険の加入義務が生じます。

- 月あたりの所定内賃金が8.8万円(年収換算で約106万円)以上

- 従業員数101人以上の事業所に勤務(2024年10月以降は51人以上)

- 週あたりの所定労働時間が20時間以上

- 見込み雇用期間が2カ月以上

- 学生ではない(ただし、休学中や夜間学生は除く)

2.「130万円の壁」

「130万円の壁」とは、親や配偶者の社会保険(健康保険等)の扶養から外れ、すべての人が自分で社会保険料を支払う必要が生じる年収の境目のことです。また、年収が130万円に達していると、所得税や住民税も納付する必要があります。

3.「150万円の壁」

「150万円の壁」は、パートやアルバイトなどで働く主婦や学生が年間で150万円を超える収入を得ると、扶養者(配偶者)の所得税や社会保険に関わる負担が増える可能性がある基準を指します。この壁は、特に「配偶者特別控除」や「社会保険の扶養」に関わる点で重要です。

150万円の壁と配偶者特別控除

- 年収150万円以下の収入であれば、配偶者が「配偶者特別控除」を最大限に受けられます。具体的には、150万円以下の収入であれば、配偶者特別控除の金額が満額(約38万円)適用されます。

- 年収が150万円を超えると、配偶者特別控除の控除額が段階的に減額され、201万円を超えると控除の対象外となります。

4.「201万円の壁」

「201万円の壁」とは、パートやアルバイトなどで働く人の収入が201万円を超えると、配偶者特別控除の対象から外れるラインを指します。この壁は、特に扶養控除の観点から重要です。

201万円の壁と配偶者特別控除の関係

- 配偶者特別控除は、収入が一定範囲内にある配偶者(例:主婦・主夫)がいる場合に、その配偶者が得られる所得控除制度です。

- 配偶者の年収が150万円までは配偶者特別控除の満額(約38万円)が適用され、その後201万円に向けて段階的に控除額が減少していきます。

- 収入が201万円を超えると、配偶者特別控除が適用されなくなるため、配偶者(主に扶養する側)の税負担が増えることになります。

201万円の壁の影響

- 201万円の壁を超えた場合、配偶者特別控除が完全になくなるため、家計において配偶者控除の恩恵が受けられなくなります。これにより、配偶者の所得税や住民税が増える可能性があります。

- 配偶者の収入が201万円以下であれば、控除の範囲での税負担の軽減が図れるため、収入を調整することで税負担を抑える選択をする人も多くいます。

他の壁との違い

- 103万円の壁:所得税がかからない収入の基準。

- 106万円の壁:特定の条件下で社会保険に加入が必要になる基準。

- 130万円の壁:従来の社会保険の扶養の基準。

- 150万円の壁:配偶者特別控除が最大限に減らされる収入のライン。

201万円の壁は、これらの壁を超えて働き収入が増えた場合に、家計全体での税負担がさらに増えることを意味しています。

まとめ

手取りが増えることは大賛成ですが、社会保険料等も絡んでくる問題なので学生などはプラス面が大きいですが、主婦パートなどはなかなか簡単ではなさそうです。

103万円の壁は、所得税の負担の有無や扶養の維持を意識するための目安です。家計の状況や将来設計に合わせて、この基準をどう活用するかを検討するのが良いでしょう。

参考資料:厚生労働省「女性の就労の制約と指摘される制度等について(いわゆる「年収の壁」等)

https://www.mhlw.go.jp/content/12601000/001148321.pdf