こんにちは。PR現代の佐藤です。

暑い夏も、残暑もようやく終わった感じです。

東京は台風の影響はあまりなかったものの、台風が過ぎた途端に寒いくらいの涼しさとなりました。

10月突入ということで、いよいよ秋到来でしょうか。

コロナウイルス第7波もここに来て感染者数の減少が続いています。

世界的にも新種株のニュースは出てきていないので、今度こそ本当に終わりかもしれませんね。

今回はそろそろ準備に取りかからなければならない企業の「年末調整」について

令和4年の変更点と段階的に義務化がスタートしている電子化についてお伝えします。

令和4年の変更点

令和4年4月に行われた源泉所得税の改正に基づいて、次の3点が年末調整に影響する税制改正として発表されています。

https://www.nta.go.jp/publication/pamph/gensen/0022004-066.pdf

※令和4年4月 源泉所得税の改正のあらまし 国税庁

(1)住宅ローン控除に関する影響

(2)社会保険料控除・小規模企業共済等掛金控除の「控除証明書」の電子化適用に関する影響

(3)「非居住者である扶養親族にかかる扶養控除」に関する影響

簡単にポイントを説明します。

(1)の住宅ローン控除に関する影響では、適用期限の変更がありました。

これまでの適用期限は2021年12月31日に居住(入居)した場合まででしたが、今回は2025年12月31日までと4年延長されました。

初年度は各自が確定申告を行うため、会社での年末調整に関係してくるのは来年からとなります。

ちなみに住宅ローン控除証明書は、2020年より電子発行での提出が認められています。

今回4つの変更点の中で、令和4年の年末調整に直接関係してくるのは

(2)の社会保険料控除・小規模企業共済等掛金控除の「控除証明書」の電子化適用に関する影響です。

2020年にスタートした電子化は、生命保険、地震保険、住宅ローン控除証明書に続いて今回は社会保険料控除、小規模企業共済等掛金の控除証明書が電子データでの提出・受領が認められることになりました。

勤務先が電子的控除証明書等の受付ができない場合は、従来どおりの紙の控除証明書や、必要に応じて国税局提供の「QRコード付証明書等作成システム」を利用して、電子的控除証明書等を書面で出力して提出できます。

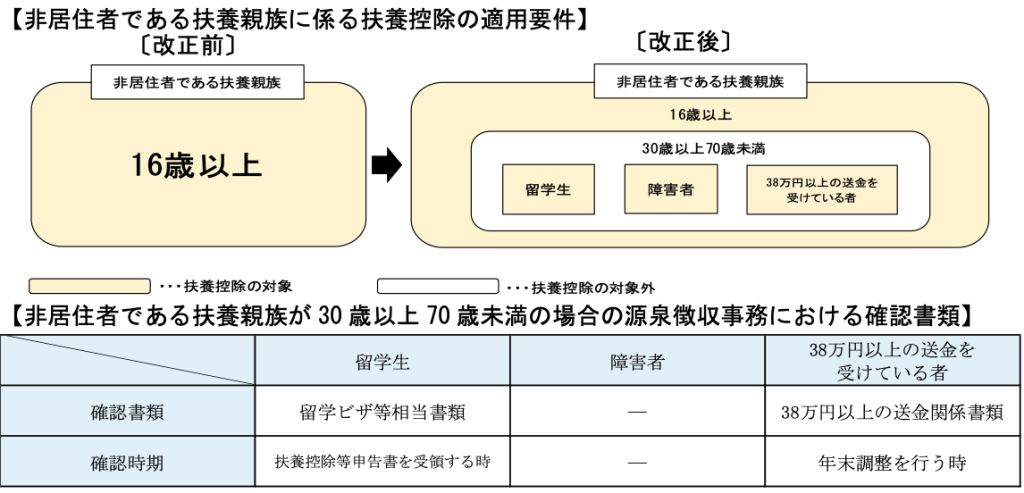

(3)「非居住者である扶養親族にかかる扶養控除」に関する影響は令和5年以降適用されるものです。扶養控除の対象となる扶養親族の範囲が、「16歳以上の非居住者」のうち「30歳以上70歳未満」の非居住者が除外されました。ただし、「30歳以上70歳未満」でも、下記に該当する場合は今までどおり対象となります。

(1)留学により国内に住所および居住をしなくなったもの

(2)障害者

(3)扶養控除の適用を受けようとする居住者からその年において生活費または教育費に充てるための支払いを38万円以上受けている者

年末調整の電子化

年末調整の電子化は令和3年1月1日以後の提出について、法定調書の種類ごとに、前々年の提出すべきであった当該法定調書の提出枚数が「100枚以上」であるものについては、e-TaxまたはCD、DVDなどの光ディスク等による提出が必要です。

例えば、令和元年に提出した「給与所得の源泉徴収票」の枚数が「100枚以上」で

あった場合には、令和3年1月に提出する「給与所得の源泉徴収票」はe-Taxまたは光ディスク等により提出する必要があります。

基準は「給与所得の源泉徴収票」の枚数が「100枚以上」であることですが、毎年控除証明書の電子化による提出可能な証明書類が増えてきています。

企業側としても、将来の義務化を見据えて従業員から電子での提出に応えていく必要があります。

再度年末調整電子化のポイントを説明します。

手続きはどのように変わるのだろう?

これまでの年末調整手続は、

① 従業員(給与等の支払を受ける方)が、保険会社、金融機関、税務署等(以下「保険会社等」といいます。)から控除証明書等を書面(ハガキ等)で受領

② 従業員が、保険料控除申告書又は住宅ローン控除申告書に、①で受領した書面(ハガキ等)に記載された内容を転記の上、控除額を計算し記入

③ 従業員が保険料控除申告書及び住宅ローン控除申告書など、年末調整の際に作成する各種申告書(以下「年末調整申告書」といいます。)を作成し、控除証明書等とともに勤務先(給与等の支払者)に提出

④ 勤務先が提出された年末調整申告書に記載された控除額の検算、控除証明書等の確認を行った上で、年税額を計算

という流れで進められていました。

年末調整手続が電子化された場合は、次のような手順となります。

① 従業員が、保険会社等から控除証明書等を電子データで受領

② 従業員が、国税庁ホームページ等からダウンロードした年末調整控除申告書作成用ソフトウェア(※)に、住所・氏名等の基礎項目を入力し、①で受領した電子データをインポート(自動入力、控除額の自動計算)して年末調整申告書の電子データを作成

③ 従業員が、②の年末調整申告書データ及び①の控除証明書等データを勤務先に提供

④ 勤務先が、③で提供された電子データを給与システム等にインポートして年税額を計算

※ 年末調整控除申告書作成用ソフトウェア(年調ソフト)とは、年末調整申告書について、従業員が控除証明書等データを活用して簡便に作成し、勤務先に提出する電子データ又は書面を作成する機能を持つ、国税庁が無償で提供するソフトウェアです。

国税庁のホームページにはパンフレットだけではなく、多数の動画もあります。

参考にしてください。

https://www.nta.go.jp/users/gensen/nenmatsu/pdf/0020005-071_01.pdf

国税庁 電子化パンフレット

https://www.nta.go.jp/publication/webtaxtv/nencho.html

国税庁動画 年末調整、電子化等

メリットは?

≪従業員のメリット≫

従業員は、これまでの手書きによる手続(年末調整申告書の記入、控除額の計算など)を省略でき、年末調整申告書の作成を簡素化できます。

また、書面で提供を受けた控除証明書等を紛失した場合は、保険会社等に対し、再発行を依頼しなければなりませんでしたが、その手間も不要となります。

※ 従業員が、「マイナポータル連携」を利用する場合には、複数の控除証明書等を一度の処理で取得することができますので、従業員の利便性がより高まります。

≪勤務先のメリット≫

勤務先は、従業員が年調ソフトで作成した年末調整申告書データを利用することにより、控除額の検算が不要となります。

また、控除証明書等データを利用した場合、添付書類等の確認に要する事務が削減されます。

さらに、従業員が年末調整申告書作成用のソフトウェアを利用して控除申告書を作成するため、記載誤り等が減少し、従業員への問合せ事務も減少することが期待されます。

加えて、書面による年末調整の場合の書類保管コストも削減することができます。

※ 年末調整申告書データを利用して年税額の計算等を行うためには、勤務先の給与システム等が年末調整申告書データの取込みに対応する必要があります。詳しくはご利用の給与システム等の開発業者等にお問合せください。

年末調整の電子化

年末調整の電子化は令和3年1月1日以後の提出について、法定調書の種類ごとに、前々年の提出すべきであった当該法定調書の提出枚数が「100枚以上」であるものについては、e-TaxまたはCD・DVDなどの光ディスク等による提出が必要です。

例えば、令和元年に提出した「給与所得の源泉徴収票」の枚数が「100枚以上」で

あった場合には、令和3年1月に提出する「給与所得の源泉徴収票」はe-Taxまたは光ディスク等により提出する必要があります。

基準は「給与所得の源泉徴収票」の枚数が「100I枚以上」であることですが、毎年控除証明書の電子化による提出可能な証明書類が増えてきています。

企業側としても、将来の義務化を見据えて従業員から電子での提出に応えていく必要があります。

再度年末調整電子化のポイントを説明します。

手続きはどのように変わるのだろう?

これまでの年末調整手続は、

①従業員(給与等の支払を受ける方)が、保険会社、金融機関、税務署等(以下「保険会社等」といいます。)から控除証明書等を書面(ハガキ等)で受領

② 従業員が、保険料控除申告書又は住宅ローン控除申告書に、①で受領した書面(ハガキ等)に記載された内容を転記の上、控除額を計算し記入

③ 従業員が保険料控除申告書及び住宅ローン控除申告書など、年末調整の際に作成する各種申告書(以下「年末調整申告書」といいます。)を作成し、控除証明書等とともに勤務先(給与等の支払者)に提出

④ 勤務先が提出された年末調整申告書に記載された控除額の検算、控除証明書等の確認を行った上で、年税額を計算

という流れで進められていました。

年末調整手続が電子化された場合は、次のような手順となります。

① 従業員が、保険会社等から控除証明書等を電子データで受領

② 従業員が、国税庁ホームページ等からダウンロードした年末調整控除申告書作成用ソフトウェア(※)に、住所・氏名等の基礎項目を入力し、①で受領した電子データをインポート(自動入力、控除額の自動計算)して年末調整申告書の電子データを作成

③ 従業員が、②の年末調整申告書データ及び①の控除証明書等データを勤務先に提供

④ 勤務先が、③で提供された電子データを給与システム等にインポートして年税額を計算

※ 年末調整控除申告書作成用ソフトウェア(年調ソフト)とは、年末調整申告書について、従業員が控除証明書等データを活用して簡便に作成し、勤務先に提出する電子データ又は書面を作成する機能を持つ、国税庁が無償で提供するソフトウェアです。

国税庁のホームページにはパンフレットだけではなく、多数の動画もあります。

参考にしてください。

https://www.nta.go.jp/users/gensen/nenmatsu/pdf/0020005-071_01.pdf

国税庁 電子化パンフレット

https://www.nta.go.jp/publication/webtaxtv/nencho.html

国税庁 動画 年末調整、電子化等

メリットは?

≪従業員のメリット≫

従業員は、これまでの手書きによる手続(年末調整申告書の記入、控除額の計算など)を省略でき、年末調整申告書の作成を簡素化できます。

また、書面で提供を受けた控除証明書等を紛失した場合は、保険会社等に対し、再発行を依頼しなければなりませんでしたが、その手間も不要となります。

※従業員が、「マイナポータル連携」を利用する場合には、複数の控除証明書等を一度の処理で取得することができますので、従業員の利便性がより高まります。

≪勤務先のメリット≫

勤務先は、従業員が年調ソフトで作成した年末調整申告書データを利用することにより、控除額の検算が不要となります。

また、控除証明書等データを利用した場合、添付書類等の確認に要する事務が削減されます。

さらに、従業員が年末調整申告書作成用のソフトウェアを利用して控除申告書を作成するため、記載誤り等が減少し、従業員への問い合わせ事務も減少することが期待されます。

加えて、書面による年末調整の場合の書類保管コストも削減することができます。

※年末調整申告書データを利用して年税額の計算等を行うためには、勤務先の給与システム等が年末調整申告書データの取り込みに対応する必要があります。詳しくはご利用の給与システム等の開発業者等にお問い合わせください。

この数年、企業の電子化がものすごいスピードで進んでいます。

同時に義務化も徐々に進んでいます。

中小企業としても、義務化に向けた準備と、従業員の電子化に対応していくことが大変重要ですね。