こんにちは。PR現代の佐藤です。

新年度がスタートしたと思っていたら気がつけばもう6月直前です。

個人的には一番ツライ梅雨がやってきます。

コロナウイルス感染者数も落ちついてきました。

マスク着用ルールも少しずつ緩和されるようです。

夏場に向けてこの緩和は助かりますね!

水際対策も一日あたりの入国者数を増やしていくようですね。

弊社の近くにはエアシティターミナルがあることから、コロナ前までは外国の方をよく見かけていましたが、まだ緩和前というのに最近は団体さんを見る機会が、ちょいちょい増えてきました。

久しぶりのことで緊張してしまいましたが、日本に来る方が少しずつ増えているのですね〜。

少しずつとはいえ、コロナ前の状態に戻りつつあるのはうれしい限りです。

今回は、2021年8月にもお伝えした2023(令和5)年10月から施行される「インボイス制度」の我々中小企業・小売店が行わなければならない点についてまとめてみました。

そもそも「インボイス制度」って何?

「インボイス制度」とは「適格請求書等保存方式」のことです。

消費税の仕入税額控除の方式として導入されるもので、適格請求書(インボイス)を発行できるのは「適格請求書発行事業者」に限られます。この「適格請求書発行事業者」が発行する「適格請求書」の保存が仕入税額控除の要件となります。

「適格請求書発行事業者」になるためには、登録申請書を提出し、登録を受ける必要があります。

わかりやすく言うと、「適格請求書発行事業者」として登録した課税事業者だけが「適格請求書」を発行することができるのです。

発注元(買い手側・小売店)、発注先(売手側・仕入れ先)ともに対応策が必要

発注元(買い手側=業務を依頼する企業、小売店など)が消費税課税事業者※の場合、「適格請求書発行事業者」からの請求でないと、消費税の仕入控除を受けることができません。

※消費税課税事業者とは、課税売上高が1,000万円を超えた事業者のこと。

つまり、免税事業者からの仕入れについては控除が受けられなくなるのです。

例えば、今まで税込11,000円の仕入れを免税事業者から行っていた場合は「インボイス制度」施行後は消費税分1,000円の控除が受けられなくなってしまいます。

控除が受けられなくなった1,000円は会社の損になってしまうのです(経過措置があります)。

発注先(売手側=仕入れ先、業務を受託した個人事業主等)となる免税事業者も「インボイス制度」施行を契機として、「適格請求書発行事業者」の登録を行うか、消費税課税事業者の損失分を実質値引きで対応するかなどの厳しい対応が必要となります。

また「適格請求書発行事業者」の登録を行った場合は、免税事業者の時には発生しなかった消費税の納税義務が生じます。

課税事業者である発注元は、免税事業者へ発注することが損失になってしまいます。それにより考えられることは、発注元は、免税事業者に対して「適格請求書発行事業者」になることを要請する、損失分を値引きしてもらうなどをすることが必要です。

なお「インボイス制度」が施行される2023年10月以降、発注元は免税事業者からの仕入税額については、経過措置の適用を受けることができます。

・2023年10月〜2026年10月までは80%控除

・2026年10月〜2029年10月までは50%控除

・2029年10月以降は控除ができなくなる

発注元(買い手側・小売店)、発注先(売り手側・仕入れ先)ともに対応策が必要となります。

なかなか悩ましい問題ですが、免税事業者と取引がある消費税課税事業者は割と多いと思います。例えばホームページの制作や、DMのデザインなど個人事業者も免税事業者である場合が多いです。

しっかりと期限までに会社の方針を決定して、取引のある免税事業者との連携が必要になってきます。

<インボイス制度施行におけるポイント>

○発注元(買い手側=小売店・消費税課税事業者)は、発注先(免税事業者)に対して「適格請求書発行事業者」になることを要請する、または損失分を値引きしてもらうなどが必要。

○発注先(売り手側=仕入れ先・免税事業者)は、「適格請求書発行事業者」の登録を行うか、消費税課税事業者の損失分を実質値引きで対応するなどの対応が必要。

つまり、我々企業は発注元でもあり発注先でもありますので両方の手続きをすることが必要になります。

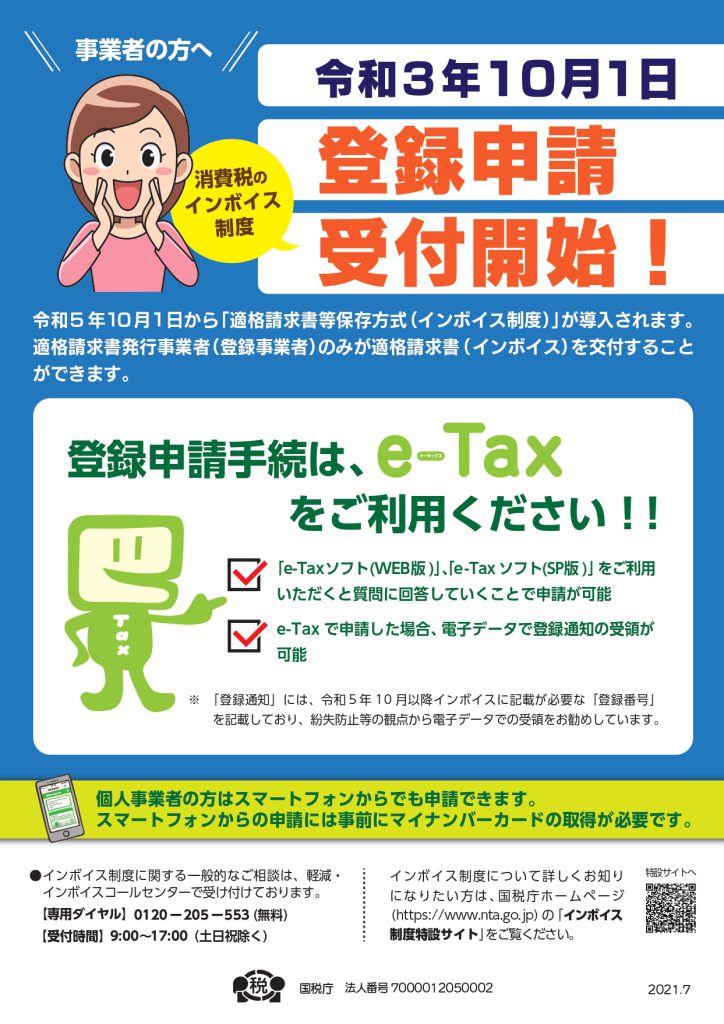

「適格請求書発行事業者」への登録申請は2021年10月1日から提出がスタートしています。

「インボイス制度」が施行される2023年10月1日から登録を受けるためには、発注元(消費税課税事業者)は原則として2023年3月31日までに登録申請書を提出する必要があります。

提出方法は、e-Tax(イータックス)からも可能となっています。

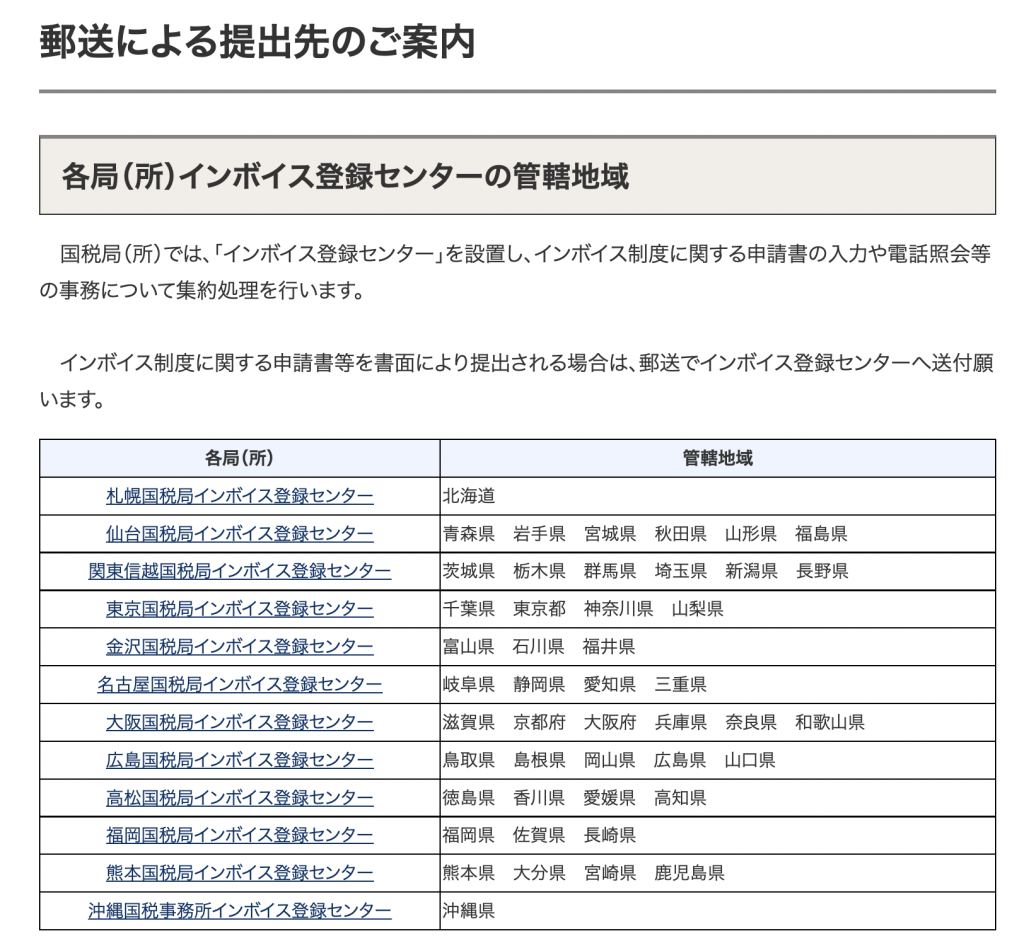

それ以外は管轄地域の「インボイス登録センター」への郵送となっています。

国税庁の案内ホームページより。

現時点で消費税課税事業者となっている企業は、今期中に登録申請を済ませておくとよいですね。

適格請求書とは?

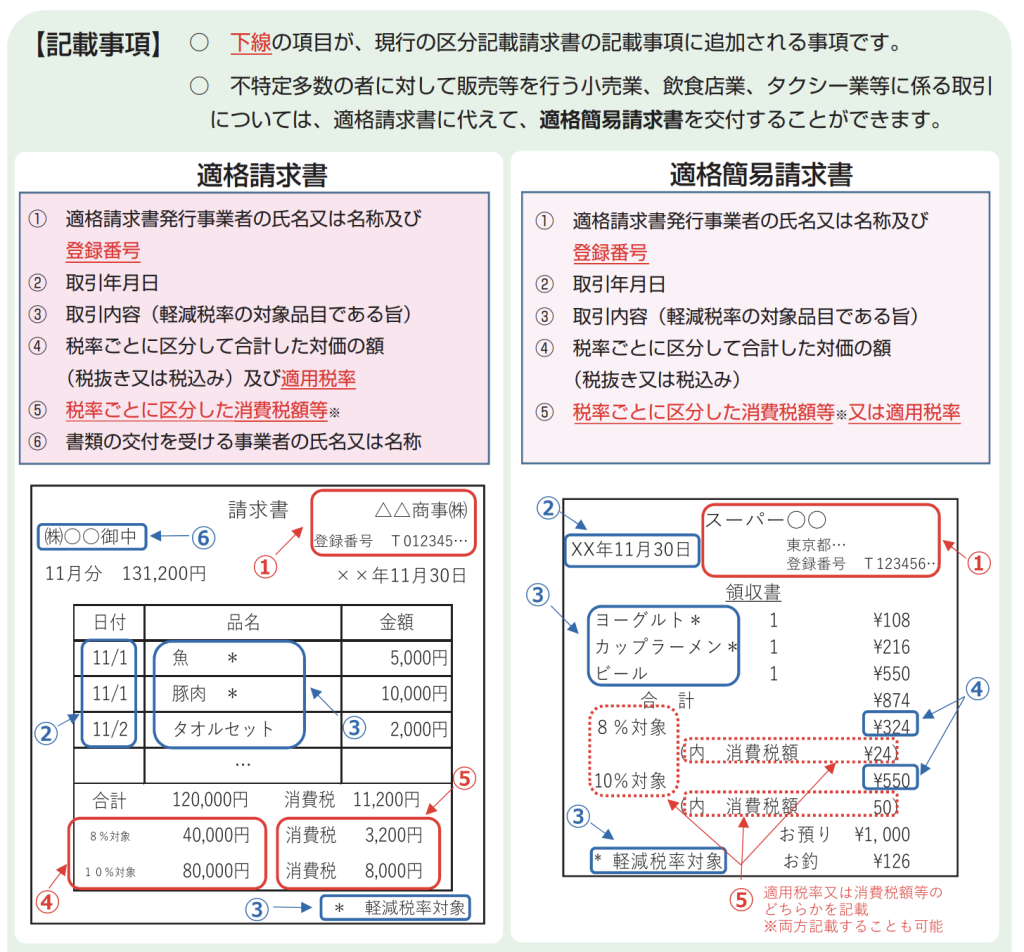

「売手(発注先)が、買手(発注元)に対し、正確な適用税率や消費税額等を伝えるための手段」であり、登録番号のほか、一定の事項が記載された請求書や納品書その他これらに類するものをいいます。

現在の請求書と適格請求書の違いは登録番号の記載と税率ごとに個々の商品に係る「税抜金額」を合計して、それぞれ消費税額を計算することです。

施行までに、現状の経理システムが対応可能かどうかの確認が必要です。

通常の経理ソフトではほぼ対応がされているはずですが、念のため確認をしておいたほうがよいでしょう。

適格請求書の見本はコチラ

発注元(中小企業・小売店)がやるべきポイントを整理しよう

1.2023年3月31日までに「適格請求書発行事業者」登録を完了させる

(A申請書記入 B申請書提出※e-Taxか郵送)

2.適格請求書発行可能ソフトか確認する

ちなみに適格請求書は今から発行を行っても問題ありません。「適格請求書発行事業者」登録が完了すると、国税庁「適格請求書発事業者公表サイト」に情報が掲載されます。

3. 「適格請求書発行事業者」登録が完了している発注先(仕入れ先)からの請求書を受け取る

※「適格請求書発行事業者」からの請求でないと仕入額控除が認められなくなります。認められない分は自社が税額を負担しなければならなくなります。

そのため、仕入取引先に対して「適格請求書発行事業者」であることを確認してください。

ご不明な点がありましたら、ご契約中の会計士・税理士またはPR現代 総務部の佐藤までお問合せください。